创记录大赚近九千亿,公募基金二季报全透视!

7月21日,公募基金2021年二季报披露完毕,各基金二季度最新资产配置及收益浮出水面。

二季度公募基金赚钱能力满血复活。Wind数据显示,二季度公募基金大赚8779亿元,创历史新高,此前一季度亏损2121亿元。

一、市场规模篇

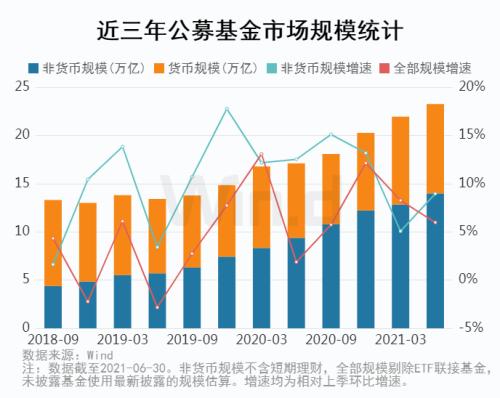

公募基金规模首超23万亿元,投资者配置多样化提升;非货币基金成为公募壮大主力,环比增长近10%。

1.1 公募基金规模突破23万亿

二季度末,公募基金规模突破23万亿元,各类基金规模均有不同程度增长;其中,另类投资、QDII型环比增幅显著,显示投资者多样化配置需求旺盛。

1.2 非货币规模增长近10%

二季度末,非货币基金13.98万亿元,较上季度增长9.27%,高于公募基金整体5.97%的环比增速,非货币基金成为公募基金壮大主力。

二、资产配置篇

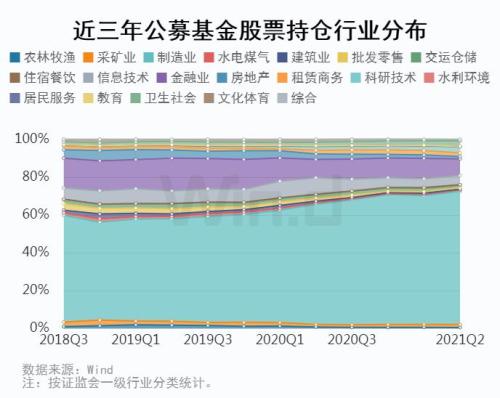

二季度,权益资产配置明显提升,偏股基金仓位重新上扬,但仍低于去年底的水平;制造业再度获大幅增持,而金融、地产遭大幅低配;重仓股成长、科技色彩增强,大盘成长风格势弱,白马股遭减持。

2.1 权益资产配置明显提升

二季度末,公募基金整体资产配置上,股票占比为25.5%,较一季度提升1.8个百分点;债券占比为44.09%,处于近三年低位,但仍为第一大类配置品种。

2.2 A股话语权反弹

A股机构化进程势不可挡,基金持有A股占流通市值比在一季度小幅回落后,二季度显著反弹至7.97%,较一季度末提升0.44个百分点,较去年底提升0.41个百分点。

2.3 偏股基金股票仓位上扬

二季度末,主动股票型基金股票仓位为88.81%,较一季度末提升2.38个百分点,但较去年底仍低约一个百分点。值得一提的是,基金经理配置港股热情高涨,市值较去年同期提升近一倍。

偏股混合型基金股票仓位二季度末为78.38%,较一季度末提升1.65个百分点,较去年底也低约1个百分点。同样,基金经理对海外权益资产配置显著提升。

2.4 金融、地产遭大幅减配

依据所有持股的证监会行业分类,二季度金融、房地产遭到抛弃,占比分别下降2.1、0.66个百分点至8.66%、1.23%,处于明显低配位置。与此相对应,制造业占比提升3.19个百分点至71.37%,科研技术提升0.63个百分点至2.96%。

2.5 新晋重仓股成长色彩浓

电子、半导体等高新技术企业获基金青睐,偏股主动型基金新晋重仓股票持有总市值前十名的股票二季度平均涨幅超140%。

2.6 重仓股增持显现抱团新趋势

二季度获得偏股主动型基金增持市值前二十名的股票当季无一下跌,平均涨幅超50%;从行业上看,新能源、医药占比最高。

2.7 重仓股减持让白马跌落神坛

中国平安(行情57.88 -0.34%,诊股)、美的集团(行情68.29 +0.60%,诊股)和腾讯控股等近几年“核心资产”被基金大幅减持,大盘成长风格势弱。除贵州茅台(行情1965.00 -0.21%,诊股)二季度勉力收红,其余均不同程度下跌。

2.8 重仓股科技成色增强

二季度基金重仓TOP50更换了15只个股,新增卓胜微(行情439.00 -1.12%,诊股)、紫光国微(行情171.34 -0.80%,诊股)、比亚迪(行情245.20 +1.98%,诊股)、药明生物等,而万科A(行情22.73 +0.00%,诊股)、紫金矿业(行情9.82 +0.00%,诊股)、顺丰控股(行情62.09 +0.05%,诊股)、兴业银行(行情19.92 +0.96%,诊股)等退出,基金重仓股科技成色增强。

2.9 基金盈利芯片主题居首

二季度,半导体和新能源主题基金为投资者带来丰厚回报,诺安成长和芯片ETF分列二季度盈利榜一、三名,高新技术底色的基金在利润榜中占比过半。

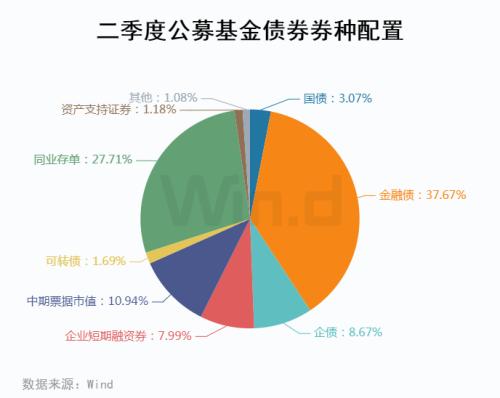

2.10 信用债配置有所提升

二季度债券配置方面,同业存单占比下降1.08个百分点至27.71%,或与收益率持续走低有关;中期票据、企业短期融资券分别提升0.22、0.43个百分点至10.94%、7.99%,二季度“献礼”行情带动下,信用环境有所改善。

三、基金发行篇

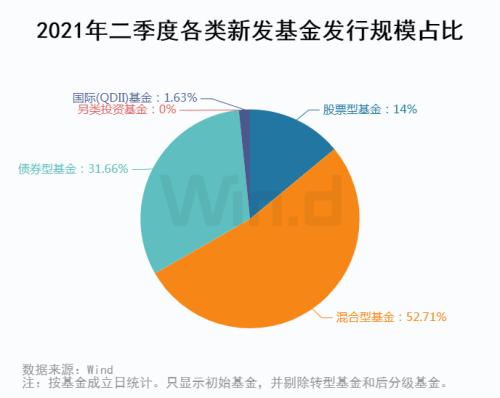

二季度发行市场退烧,合计募资5564亿元,较一季度下降近半;而债券基金发行规模反弹,占比大幅提升;上半年,易方达、广发基金新发募资超千亿,处于领跑位置。

3.1 债券基金发行规模占比提升

二季度混合型基金发行规模占52.71%,但较一季度下降超22个百分点;债券基金发行规模占比31.66%,较一季度提升超21个百分点。

3.2 新发市场退烧

二季度新发基金426只,较一季度增加6只;合计募资5564亿元,较一季度下降5123亿元,平均发行规模较一季度减半,新发市场退烧。

3.3 基金公司发行规模统计

上半年,易方达、广发基金新发基金规模分别为1352亿元、1220亿元,处于领跑位置。

风险提示 : 文章呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

-

当中年人被微信绑架,年轻人在QQ放飞自我

11-04 22:00

-

美联储货币大放水即将翻篇?

11-04 22:00

-

快讯 | 安踏集团鞋采购副总监邹某祥被刑拘

11-04 21:00

-

快讯 | 北京棉田纺织品有限公司起诉日本无印良品获赔40万

11-04 16:00

-

《平台金融新时代》:吴晓灵前瞻中国金融科技的监管路径与发展趋势

11-04 16:00

-

管涛:加强人民币升值情形下的汇率预期管理

11-04 15:00

-

时尚报道 | 30秒销售破百万!于中国“失利”的潘多拉或寻求线上转机

11-04 14:00

-

全国多地房贷政策出现松动迹象 以广州、佛山为代表

11-04 14:00

-

时尚报道 | 30秒销售破百万!于中国线下“失利”的潘多拉或寻求线上转机

11-04 13:00

-

快讯 | GAP分店因销售劣质女童牛仔裤被罚款3180元

11-04 13:00