广发基金吴兴武:深耕“长坡厚雪”赛道 走专业化长期投资之路

“人生就像滚雪球,重要的是找到很湿的雪和很长的坡。”投资亦如是,找到那条空间广阔、长期向好、可持续发展的赛道,坚持长期主义,坚持专注深耕,从而见证时间的价值。

广发基金吴兴武就是如此,从2009年入行开始做医药行业研究员,到2018年10月接手管理广发医疗保健,再到2021年7月,他所管理的广发医疗保健获得业内三大权威奖项之一——《上海证券报》颁发的“金基金•股票型基金三年期奖”。

广发医疗保健基金经理吴兴武

吴兴武在医药这条赛道长期深耕,而时间也奖励了他长期主义的信念:银河数据显示,截至2021年6月30日,广发医疗保健近三年业绩增长214.42%,同期业绩比较基准增长44.35%;基金年报及季报显示,在2019年1月至2021年6月30日的两年半时间,广发医疗保健累计为投资者创造收益78.31亿元。

近期,广发基金在官网、APP以及蚂蚁、天天等各大平台财富号等均开展了系列“长期主义投资”专题宣传,每月18日开展为期一周的长期主义投资理念普及,每期邀请一位投资经历较长的基金经理对其投资理念进行深度解读,并与投资者做充分的沟通交流,以帮助投资者树立长期投资的理念、提升客户盈利体验。

选一条长坡厚雪的长期赛道

高中时期,吴兴武的化学成绩就在年级里数一数二,很多人读化学靠的是记忆,但吴兴武有自己的方法,他更喜欢去搞懂化学公式背后的原理,学得透彻,且事半功倍。

从本科的化学专业到研究生的生物学,吴兴武原本给自己设定的是一条做学问的道路。但2006年A股的牛市行情,给吴兴武单调的实验室生活带来了意外的惊喜。

那正是国内机构投资者崛起的时代。2007年的A股牛市,让公募基金迅速完成了基金投资启蒙,一些没有听说过基金的居民跑到银行排队认购,公募基金也成为影响力比较大的机构之一。

出于“研究股票”的目的,吴兴武开始浏览各大基金网站,他发现一个很奇怪的现象:从事金融投资的基金经理、研究员,有不少居然是理工科背景。

研究一番之后,吴兴武兴奋起来了:“我本科学化学,硕士学生物,既可以做化工行业研究员,也可以做医药行业研究员。基金投资,我也可以啊。”

作为一名生物学研究生,每周有6天时间要待在实验室里没日没夜埋头做研究,但吴兴武还是在课外抽出时间如饥似渴地阅读券商研究报告、各种财经类的报刊杂志,并尝试到券商等金融机构实习。

吴兴武很清楚自己的优势所在,研究生毕业找工作时,他就把工作目标定位在医药行业研究员这一岗位。扎实的医药专业背景,加上对投资行业的理解,2009年毕业后,吴兴武顺利进入金融机构担任医药行业研究员。2010年,吴兴武加入广发基金,一直到2015年都从事医药行业研究。

2015年2月,吴兴武从研究转向投资岗位,开始管理广发轮动配置,慢慢形成了以企业价值为内核、寻找好企业长期投资的理念。2018年10月,吴兴武接手管理广发医疗保健,将管理全行业基金的全局思维带入到医药投资中,打造了最近两年业绩第1的医药主题基金。

在吴兴武看来,医药是值得长期看好的赛道。一方面,医药需求端的消费属性比较强,中国居民的消费能力伴随着经济发展持续提升,所以医药行业的发展与中国社会的发展方向是吻合的。另一方面,医药行业供给端科技属性较强,优秀企业容易形成竞争壁垒,拉开与其他企业的差距。

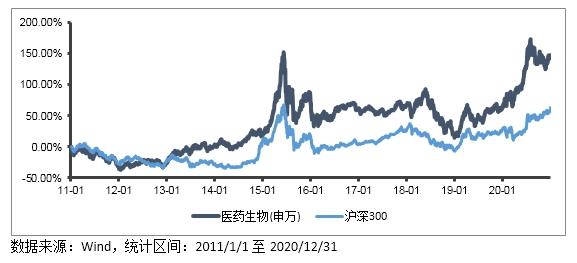

而更长时间维度上的数据,也证明了医药赛道的长期投资价值,截至2020年末的过去十年间,医药生物指数累计上涨149.43%,同期沪深300仅上涨66.59%,超额收益明显。

图1:医药生物(申万)指数长期表现较好

走一条专业化的长期之路

回望十年前,吴兴武在入行即想好了自己的发展方向——“专家型”研究人员,但这个目标定位一开始并没有让他感受到专业的优势。

十年前,国内医药上市公司主要还是以仿制药为主,创新性的医药项目并不太多,对研究员的专业背景要求没有那么高。当时,医药与消费行业的研究大同小异,研究员在调研过程中,最关心的还是公司的增长速度、增长预期、终端覆盖的医院数量、公司的销售能力等等。

2016年以后,随着医保制度改革,仿制药价格受到一定的压制,创新药开始兴起。2017年10月,国务院办公厅下发的《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》从顶层设计角度对药审体制进行改革,标志着中国医药(行情11.54 -0.35%,诊股)行业进入了创新药发展的黄金时期。国内药企在政策扶持的激励下,也迸发出高昂的研发热情。

春江水暖鸭先知,资本市场的医药行业投资随即也进入了创新药投资时代,对研究员和投资人的医药行业专业度提出了更高的要求。

2018年10月,吴兴武开始管理广发医疗保健,专注于医药行业投资。这时,他发现,自己在求学阶段积累的化学和生物学方面的知识,在创新医药行业研究方面,真正发挥了明显的作用。

巴菲特经常强调投资要做“能力圈”内的事情,什么是“能力圈”,在吴兴武看来,就是在研究一家医药企业的时候,是不是真得能明白它的药是怎么做出来的,是否真得能达到宣传中的效果。而这一点,如果仅仅依靠财务知识、金融知识,明显是超出“能力圈”的。

为了让自己的医药行业知识与时俱进,吴兴武在日常的研究工作之外,还给自己额外“加作业”,报读药品研究培训班。周末,他从广州飞往到上海上课,课堂上的同学大多都是行业专家或者实业家,作为金融从业人员的他,显得有点另类。

“做金融和做产业是一回事,要将眼光放在研究企业能不能把业务做好上。”

吴兴武说,除了不断积累在医药产业的前沿知识,提升自己的专业判断能力,他在研究过程中会注重对底层价值观的构建。

如今,医药行业研究员大多已经是专业背景出身,他们在调研中尤为关注药品的临床数据等,但吴兴武更关心药品研究的过程以及数据背后的原因,这与他求学阶段不爱背公式,更爱打破砂锅问到底的求知精神如出一辙。

“我会分析这个临床数据是偶然还是必然,有多大的偶然性或者多大的必然性,外推出这家公司有没有能力在做下一个药品时仍然能够得出较好临床数据。”吴兴武说,自己更关心的是一家公司长期的发展,包括竞争格局、护城河、核心竞争力。

“其实有些公司,你不用跟他聊未来,聊历史,聊着聊着,未来自然就呈现了。”吴兴武说,自己是一名长期投资者,关注的更多是不变的、可持续的东西,在投资中想要赚的不是企业短期变化的钱,而是长期不变的钱。

长期价值的追随者和践行者

投资中,吴兴武也是长期价值的追随者和践行者。与其他人倾向于首选赛道不同,他认为,对于长期投资来说,最重要的是竞争格局,其次是赛道,这两个都很重要,如果非要排序,竞争格局排在赛道前面。具体而言,他会通过自下而上的深度挖掘,注重资产回报率和增长率的可持续性,精选竞争格局好、护城河深和赛道长的个股。

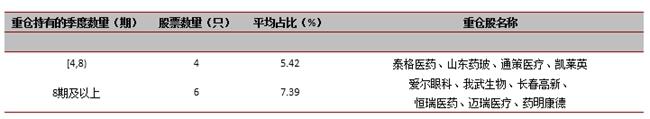

广发医疗保健的基金季报显示,该基金前十大重仓股中,长春高新(行情395.91 -2.23%,诊股)、通策医疗(行情390.02 -0.48%,诊股)、爱尔眼科(行情67.58 +0.43%,诊股)、恒瑞医药(行情62.39 -1.02%,诊股)、药明康德(行情165.70 -0.57%,诊股)等是吴兴武2018年10月接手管理基金时买入并持有至今,持有时间已经超过8个季度。

“我寻找优质公司的初衷就是,希望重仓股都能长期持有。当公司发展出现一些变化,或者我的认知能力有提高,可能会有一些微调。”吴兴武指出。

表1:广发医疗保健前十大重仓股中持有时间较长的股票情况

数据来源:Wind,招商证券(行情18.14 -0.11%,诊股),数据仅做展示,不做个股推荐

*注:重仓持有的季度数量:在吴兴武任职的9个季度中,重仓持有某只股票的期数(季度数),不考虑是否连续重仓持有。

*注:平均占比:满足对应持有期限的各只重仓股在每一期占股票投资的比例的均值的平均值

对于当前的医药行业,吴兴武表示,虽然行业的估值纵向比目前处在历史偏高的位置,但横向比较其他行业,医药行业的估值比起科技、半导体、计算机行业还是具备相对优势。从基本面角度看,医药行业长期向好的逻辑依然清晰。

第一,在需求端上,医药的消费属性强,而目前中国正处于消费升级的红利期,投资医药行业与中国社会的发展方向是相吻合的。第二,医药行业在供给端有很多偏科技属性的东西,容易让优秀的企业形成一定的壁垒,带来强者恒强的投资逻辑。

就像是吴兴武管理的广发医疗保健,市场上每年都会出现不少净值涨了百分之几十甚至几倍的基金产品,但很多客户的收益水平却远远没有基金净值上涨得那么多。我们无法对“追涨杀跌”的人性苛责太多,但如何帮助客户获得更好的长期回报,是广发基金一直秉持的服务理念。

近期,广发基金在官网、App以及蚂蚁、天天等各大平台财富号等均开展了系列“长期主义投资”专题宣传,每月18日开展为期一周的长期主义投资理念普及,每期邀请一位投资经历较长的基金经理对其投资理念进行深度解读,并与投资者做充分的沟通交流,以帮助投资者树立长期投资的理念、提升客户盈利体验。

风险提示 : 文章呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

-

当中年人被微信绑架,年轻人在QQ放飞自我

11-04 22:00

-

美联储货币大放水即将翻篇?

11-04 22:00

-

快讯 | 安踏集团鞋采购副总监邹某祥被刑拘

11-04 21:00

-

快讯 | 北京棉田纺织品有限公司起诉日本无印良品获赔40万

11-04 16:00

-

《平台金融新时代》:吴晓灵前瞻中国金融科技的监管路径与发展趋势

11-04 16:00

-

管涛:加强人民币升值情形下的汇率预期管理

11-04 15:00

-

时尚报道 | 30秒销售破百万!于中国“失利”的潘多拉或寻求线上转机

11-04 14:00

-

全国多地房贷政策出现松动迹象 以广州、佛山为代表

11-04 14:00

-

时尚报道 | 30秒销售破百万!于中国线下“失利”的潘多拉或寻求线上转机

11-04 13:00

-

快讯 | GAP分店因销售劣质女童牛仔裤被罚款3180元

11-04 13:00